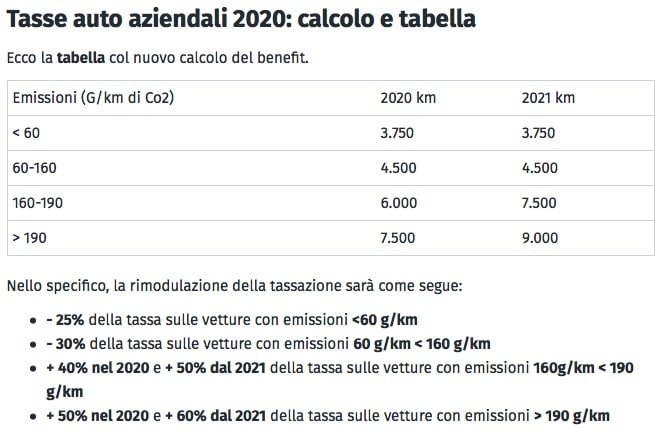

Con la risoluzione 46/E del 14 agosto l’agenzia delle Entrate ha fornito gli attesi chiarimenti in merito alle novità della legge di bilancio del 2020 sui fringe benefit delle vetture aziendali (si veda anche il Sole 24 Ore del 15 agosto). La legge 160/2019 ha infatti innovato il criterio, da applicare dal 1° di luglio, per la quantificazione del valore fiscale e contributivo delle auto aziendali assegnate ai dipendenti in uso promiscuo prevedendo quattro valori variabili in funzione del livello di emissione di Co2, invece del forfait unico in vigore in precedenza.

Nel caso di sottoscrizione dell’accordo di assegnazione tra le parti (datore di lavoro e dipendente) dopo il 1° luglio 2020 e immatricolazione successiva a tale data, si applica la nuova disciplina prevista dalla Legge di Bilancio 2020 (forfettizzazione parametrata alle emissioni di CO2 nell’atmosfera); qualora, invece, l’immatricolazione fosse antecedente e l’assegnazione pure, si continua ad applicare la vecchia normativa (il forfait del 30% per tutti i tipi di veicoli). Infine, qualora l’assegnazione sia successiva al 1° luglio 2020 e l’immatricolazione precedente, è necessario scorporare l’uso privato del mezzo (da documentare in maniera oggettiva) dal valore normale, per evitare di tassare l’intero valore in capo al dipendente (Videopillola 18 agosto 2020)

Welfare aziendale: raddoppiato il limite di non imponibilità per i Fringe Benefit

Il decreto di agosto raddoppia la non imponibilità del limite del welfare aziendale, in particolare dei fringe benefits. Vediamo meglio di cosa si tratta.

Investire oggi – 17 agosto 2020

Considerata la straordinaria necessità ed urgenza di introdurre misure volte a mitigare gli effetti negativi dell’emergenza sanitaria del coronavirus, il decreto di agosto introduce nuove misure di sostegno e rilancio

Ai sensi dell’articolo 112, decreto legge 14 agosto 2020, n. 104, limitatamente al periodo d’imposta 2020, l’importo del valore dei beni ceduti e dei servizi prestati dall’azienda ai lavoratori dipendenti che non concorre alla formazione del reddito (Fringe Benefit) viene raddoppiato rispetto al limite standard.

Fringe Benefit, di cosa si tratta?

I fringe benefits sono tra le principali risorse a disposizione dei datori di lavoro per creare welfare aziendale e incentivare la produttività dei propri dipendenti. In altri termini, essi rappresentano una forma di retribuzione in natura che non concorre alla formazione del reddito di chi li riceve.

Esempi di fringe benefits sono:

- buoni pasto o mensa aziendale;

- alloggio in appartamenti o alberghi;

- telefono aziendale; pc, tablet ecc;

- autovetture o altri mezzi di trasporto;

- polizze assicurative.

- Altro ancora.

Ai sensi dell’art. 51, comma 3 del Testo Unico sulle Imposte dei Redditi: “Il valore normale dei generi in natura prodotti dall’azienda e ceduti ai dipendenti è determinato in misura pari al prezzo mediamente praticato dalla stessa azienda nelle cessioni al grossista. Non concorre a formare il reddito il valore dei beni ceduti e dei servizi prestati se complessivamente di importo non superiore nel periodo d’imposta a lire 500.000 (258,23); se il predetto valore è superiore al citato limite, lo stesso concorre interamente a formare il reddito”.

Decreto di agosto, raddoppiata la non imponibilità per i Fringe Benefit

Secondo quanto previsto dall’articolo 112 del decreto di agosto, soltanto per il 2020, l’importo del limite di non imponibilità del valore dei Fringe Benefit viene raddoppiato, il nuovo limite è pari a 516,46 euro, rispetto agli attuali 258,23.

Notizie correlate: Auto aziendali, tassa legata alla CO2 per i veicoli immatricolati dal 1° luglio

Tasse auto aziendali, dal 1° luglio si cambia: calcolo e tabelle