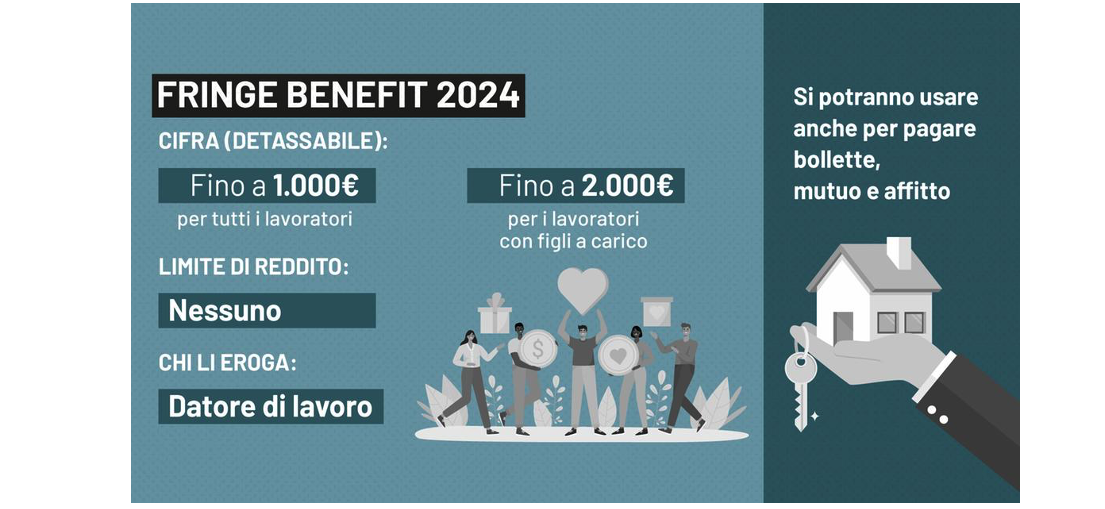

Con il 2024 sono in arrivo novità importanti nel panorama dei fringe benefit (ndr: benefici accessori) a vantaggio dei lavoratori dipendenti.

Per i lavoratori con figli a carico l’attuale soglia fissata a 3.000 euro scende a 2.000 euro per ciascun periodo d’imposta.

Queste modifiche sono, nelle intenzioni del Governo, strutturali ovvero non limitate al solo periodo d’imposta 2024.

Esempi:

Anno 2024 – Il datore di lavoro intende riconoscere comunque un importo pari a 3.000 euro: 2.000 euro a titolo di fringe benefit esente imposte e contributi + 1.000 euro di retribuzione a titolo di premio o super minimo, pienamente imponibili. Costo aggiuntivo per il datore di lavoro: 280 euro circa. Costo per il lavoratore (es. IRPEF netta 24% e contributi INPS 3,19%): 270 euro circa.

Esempio n. 2. Lavoratore senza figli a carico:

Anno 2023 – Fringe benefit erogato 1.000 euro, pienamente imponibile. Costo aggiuntivo per il datore di lavoro: 280 euro circa. Costo per il lavoratore (es. IRPEF netta 24% e contributi INPS 3,19%): 270 euro circa.

Anno 2024 – Fringe benefit erogato 1.000 euro (esente imposte e contributi).

Per accedere al beneficio, il lavoratore deve dichiarare al proprio datore di lavoro di averne diritto, indicando il codice fiscale dell’unico figlio o dei figli fiscalmente a carico. Non essendo prevista una forma specifica per questa dichiarazione, la stessa può essere resa secondo modalità concordate tra le due parti

Nei fringe benefit, bonus riconosciuto a discrezione del datore di lavoro, rientreranno anche le somme erogate per il pagamento o il rimborso delle bollette (utenze domestiche del servizio idrico integrato, dell’energia elettrica e del gas naturale), ma anche per le spese relative all’affitto della prima casa o per gli interessi sul mutuo.

Le esenzioni riconosciute riguardano anche la base imponibile della contribuzione previdenziale

Nel caso in cui la soglia per un dipendente specifico sia inferiore a 258,23 euro, non si applicano imposte. Tuttavia, i datori di lavoro privati hanno la possibilità di erogare nel 2023 buoni carburante con un importo non superiore a 200 euro per lavoratore, senza che ciò venga considerato reddito di lavoro dipendente. Nello specifico, il bonus carburante si somma ai 258,23 euro e rappresenta un beneficio aggiuntivo, diverso e autonomo rispetto ai fringe benefits. Può essere erogato senza formalità specifiche, con l’accordo di primo (CCNL) o secondo livello (aziendale o territoriale) o regolamento aziendale, e può essere concesso anche a singoli dipendenti, non necessariamente all’intero personale o a specifiche categorie.

Se il valore dei buoni carburante erogati al lavoratore nel 2023 supera i 200 euro, contribuirà interamente alla formazione del reddito e sarà soggetto a tassazione ordinaria. Il datore di lavoro dovrà assoggettare a contribuzione il valore complessivo e non solo la quota eccedente, come indicato nel Messaggio INPS n. 4616/2022.

L’attribuzione al lavoratore dipendente dell’company car è considerata un fringe benefits. Questo significa che tale attribuzione deve essere assoggettata a tassazione. Le automobili rientrano nei fringe benefits, sia quando vengono garantite unicamente per scopi di lavoro, sia quando è possibile utilizzarle anche nella vita privata. Per l’anno in corso sono stati pubblicati i costi che riguardano i chilometri effettuati da queste autovetture.

Si tratta di tabelle ACI (2023) che determinano il calcolo del reddito soggetto ad imposte derivato dall’utilizzo di questi autoveicoli. Una novità piuttosto recente è quella che riguarda le emissioni inquinanti dei veicoli. A partire dal 2021 infatti le tabelle ACI distinguono per il calcolo del reddito anche il tipo di automobile, in base alle emissioni di agenti inquinanti. The Tabelle ACI 2023 sono state pubblicate in Gazzetta Ufficiale del 28 dicembre 2022, a cadenza annuale, rendono disponibili i costi chilometrici di esercizio Of autovetture e motocicli.

N.d.R: Le tabelle ACI 2024 sono pubblicate sotto.

Tariffe ACI

Le tariffe determinate dall’ACI consentono di calcolare i fringe benefit per le auto aziendali, ossia la retribuzione in natura relativa alla concessione ai dipendenti di veicoli ad uso promiscuo, ossia per finalità di lavoro e private. Le tabelle hanno anche la funzione di determinare il mileage reimbursement spettante al lavoratore che utilizza la propria auto privata per necessità legate alla propria professione. L’articolo 51 del TUIR, al comma 1, prevede che costituiscono reddito da lavoro dipendente:

“tutte le somme e i valori in genere, a qualunque titolo percepiti nel periodo d’imposta, anche sotto forma di erogazioni liberali, in relazione al rapporto di lavoro. Si considerano percepiti nel periodo d’imposta anche le somme e i valori in genere, corrisposti dai datori di lavoro entro il giorno 12 del mese di gennaio del periodo d’imposta successivo a quello cui si riferiscono.”

Per le autovetture, autoveicoli per il trasporto promiscuo di persone e cose, autocaravan, motocicli e ciclomotori di nuova immatricolazione, che presentano valori di emissione di anidride carbonica non superiori a 60 grammi per chilometro, concessi in uso promiscuo con contratti stipulati a decorrere dal 1° luglio 2020, per la determinazione del reddito di lavoro dipendente verrà assunto il 25% dell’importo corrispondente a una percorrenza convenzionale di 15.000 chilometri, calcolato sulla base del costo chilometrico di esercizio, al netto dell’ammontare eventualmente trattenuto al dipendente.

Fiscalità del rimborso chilometrico

La cifra che viene considerata come rientrante nei fringe benefit è calcolata dalle tabelle e dal valore standard di 15.000 km, calcolato con una stima sull’utilizzo dei veicoli per motivi sia aziendali che personali. Viene poi applicata una percentuale in base all’emissione di Co2 nell’ambiente:

- 25% per autoveicoli con emissioni inferiori a 60 g/km di Co2;

- 30% per autoveicoli con emissioni da 60 g/km a 160 g/km di Co2;

- 50% per autoveicoli con emissioni da 160 g/km a 190 g/km di Co2;

- 60% per autoveicoli con emissioni superiori a 190 g/km di Co2.

La decisione di prendere in considerazione l’effettivo inquinamento nell’amebiente degli autoveicoli è stata presa in linea con le recenti misure per limitare le emissioni ambientali causate dai veicoli.

Per i contratti stipulati entro il 30 giugno 2020 troverà applicazione la vecchia disciplina, in base alla quale i veicoli concessi ad uso promiscuo concorrono alla formazione del reddito da lavoro dipendente per il 30% dell’importo corrispondente ad una percorrenza annua di 15.000 chilometri, calcolato sulla base dei costi indicati nelle tabelle ACI.

L’assegnazione ai dipendenti di auto ad uso promiscuo comporta:

- deducibilità al 70 per cento dei costi per il datore di lavoro;

- tassazione dei fringe benefit in capo al lavoratore, calcolato in base delle tabelle ACI 2023 per i rimborsi chilometrici in rapporto alla percorrenza convenzionale annua di 15.000 km.

Autoveicoli ad uso esclusivo aziendale

The veicolo concesso in uso al dipendente per esclusivo fine aziendale non determina, per lo stesso, alcun fringe benefits tassabile. Invece, l’attribuzione del veicolo per uso esclusivamente personale del dipendente determina, in capo allo stesso, un fringe benefits, tassabile come reddito di lavoro dipendente, pari al compenso in natura. Pertanto, la quantificazione del reddito avviene applicando il criterio del valore normale previsto dall’articolo 9 del DPR n. 917/86.

Attribuzione del reddito al dipendente

Dal punto di vista operativo, il valore del fringe benefits può essere attribuito al dipendente mediante:

- Inserimento in busta paga;

- Fatturazione (si ricorda che i costi di percorrenza delle Tabelle Aci sono da considerarsi comprensivi di IVA).

È possibile, inoltre, attribuirne sia una quota in busta paga sia un’altra con fattura.

Per completezza, si ricorda che, nel caso in cui il dipendente utilizzi la propria autovettura per effettuare una trasferta di lavoro, il datore di lavoro deve corrispondere un’indennità chilometrica.

Rimborsi chilometrici

THE mileage reimbursements vengono erogati nei confronti dei lavoratori per spese relative a costi proporzionali all’utilizzo, ovvero collegati all’utilizzo del mezzo (costo del carburante, di manutenzione e riparazione, costo dei pneumatici ecc) e costi non proporzionali(assicurazione, bollo auto). le spese devono essere documentate. Nelle tabelle ACI 2023 per i rimborsi chilometrici vengono suddivise tra le auto in produzione e quelle fuori produzione.

Le stesse poi sono suddivisi in base alla tipologia di alimentazione: a benzina, metano, gasolio, gpl o elettrici.

Per quel che riguarda la tassazione dei rimborsi chilometrici, calcolati in base alle tabelle ACI (percorrenza, tipologia veicolo e costo chilometrico) non sono imponibili le somme riconosciute in relazione a prestazioni lavorative eseguite in Comuni diversi da quello in cui è situata la sede di lavoro.

There risoluzione dell’Agenzia delle Entrate n. 92/E/2015 ha chiarito che:

- se la distanza percorsa dal dipendente per raggiungere la località di missione dalla propria residenza è inferiore rispetto a quella calcolata dalla sede di servizio (rimborso chilometrico di minore importo), la somma riconosciuta non è imponibile;

- nel caso contrario, ossia se la distanza percorsa è maggiore rispetto a quella calcolata dalla sede di servizio, e viene erogato un rimborso chilometrico di importo maggiore, la differenza rientra nel reddito imponibile.

L’assegnazione ai dipendenti di auto ad uso promiscuo comporta due conseguenze a livello fiscale:

- deducibilità al 70 per cento dei costi per il datore di lavoro;

- tassazione dei fringe benefit in capo al lavoratore, calcolato in base delle tabelle ACI 2023 per i rimborsi chilometrici in rapporto alla percorrenza convenzionale annua di 15.000 km.

I fringe-benefit non concorrono alla formazione di reddito da lavoro dipendente entro il limite d’importo di 258,23 euro nel periodo d’imposta di riferimento

Come pubblicate ufficialmente, sulla GU Serie Generale n.298 del 22-12-2023, ecco a seguire il dettaglio delle Tabelle Aci dell’anno 2024, che si possono anche scaricare in formato PDF: per calcolare tutti i rimborsi chilometrici delle auto aziendali ad uso promiscuo in fringe benefit.

AUTOVEICOLI A BENZINA IN PRODUZIONE – 5 pagine.

AUTOVEICOLI A GASOLIO (diesel) IN PRODUZIONE – 3 pagine.

AUTOVEICOLI A GAS, BENZINA-GPL E BENZINA-METANO IN PRODUZIONE – 1 pagina.

AUTOVEICOLI ELETTRICI (Bev) ED IBRIDI PLUG-IN (Phev benzina e Phev diesel) IN PRODUZIONE – 4 pagine.

AUTOVEICOLI A BENZINA FUORI PRODUZIONE – 15 pagine.

AUTOVEICOLI A GASOLIO (diesel) FUORI PRODUZIONE – 20 pagine.

AUTOVEICOLI A GAS, BENZINA-GPL E BENZINA-METANO FUORI PRODUZIONE – 3 pagine.

AUTOVEICOLI IBRIDO-BENZINA E IBRIDO-GASOLIO FUORI PRODUZIONE (sia Mild hybrid sia Full Hybrid) – 4 pagine.

AUTOVEICOLI ELETTRICI E IBRIDI PLUG-IN (benzina e diesel) FUORI PRODUZIONE – 4 pagine.

MOTOVEICOLI (ciclomotori, microcar e motocicli) – 3 pagine.

(Fonti: Il Sole 24ORE, IPSOA, Fisco mania, ecc.)