Big Pharma affronta la maledizione del blockbuster miliardario

Gli investitori chiedono che i farmaci di oggi straordinariamente reddittizi abbiano una continuità di guadagno anche per nuovi medicinali

Bloomberg Businessweek by Naomi Kresge and John Lauerman – 11gennaio 2019

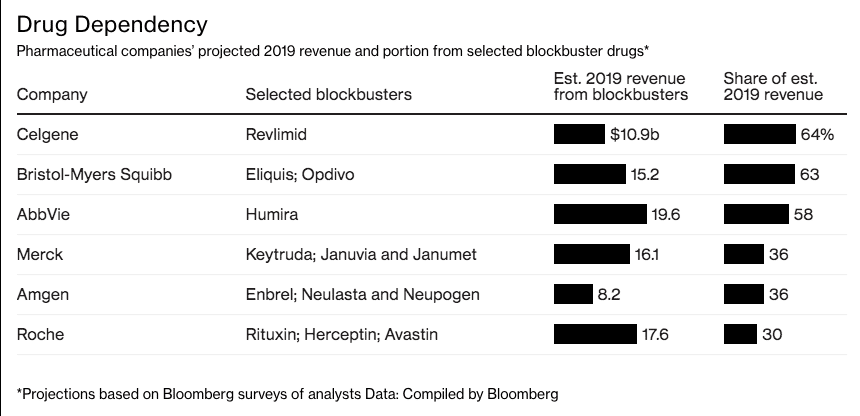

Le più grandi aziende farmaceutiche contano su farmaci multimiliardari per finanziare le loro costose unità di ricerca e giustificare gli elevati prezzi dei loro farmaci. Ma ora gli investitori vogliono di più, chiedendo che le aziende mettano in commercio i prodotti migliori prima che la generazione attuale raggiunga la massima redditività.

Questa finalità è al centro del più grande accordo di fusione del settore. Bristol-Myers Squibb Co. il 3 gennaio ha accettato di pagare $ 74 miliardi in contanti e in azioni per Celgene Corp., una biotecnologica del New Jersey che ottiene quasi i due terzi delle sue entrate da una sola molecola: il farmaco per il cancro del sangue Revlimid, il terzo medicinale più venduto al mondo, con un fatturato di quasi $ 11 miliardi previsto quest’anno, secondo le stime degli analisti compilate da Bloomberg.

Questa finalità è al centro del più grande accordo di fusione del settore. Bristol-Myers Squibb Co. il 3 gennaio ha accettato di pagare $ 74 miliardi in contanti e in azioni per Celgene Corp., una biotecnologica del New Jersey che ottiene quasi i due terzi delle sue entrate da una sola molecola: il farmaco per il cancro del sangue Revlimid, il terzo medicinale più venduto al mondo, con un fatturato di quasi $ 11 miliardi previsto quest’anno, secondo le stime degli analisti compilate da Bloomberg.

Visto in questo modo, Bristol-Myers ha fatto un affare. Gli investitori avevano già punito Celgene per la mancanza di un successore di Revlimid, facendo scendere il prezzo delle azioni della biotecnologica di quasi il 40% l’anno scorso. Questo ha certamente ha reso l’acquisizione più economica.

Bristol-Myers insiste che a questo prezzo di acquisizione alla fine fornirà nuovi prodotti molto remunerativi. Ma le preoccupazioni del mercato sulla pipeline di prodotti di Celgene sono immediatamente passate al suo acquirente, anche se si prevede che il farmaco per il cancro continui a rastrellare decine di miliardi di dollari nel corso dei prossimi tre anni, fino a quando non emergeranno copie generiche meno costose. “Hanno bisogno di blockbuster. È un inseguimento perpetuo “, afferma Ketan Patel, gestore di fondi presso Edentree Investment Management Inc. a Londra. “L’assunto è che ogni anno devi trovare un prodotto fantastico; but non funziona così. “

La prospettiva che i grandi farmaci perdano i brevetti – permettendo ai rivali di commercializzare le loro versioni generiche di una medicina popolare a un prezzo inferiore – provoca ansia cronica nel settore. La giapponese Takeda Pharmaceutical Co., che ha recentemente acquistato Shire per 62 miliardi di dollari, ha cercato di incrementare i suoi prodotti almeno dal 2012, quando il suo principale farmaco, Actos, ha perso la protezione del brevetto.

Quasi un decennio fa, Pfizer Inc. ha acquistato il rivale Wyeth per $ 68 miliardi in parte per attenuare il colpo dalla scadenza dei brevetti su Lipitor, la medicina più venduta al mondo. Il trattamento per il colesterolo è stato tra le vittime di un bagno di sangue di tre anni, dal 2010 al 2013, quando diversi farmaci più venduti hanno iniziato a perdere protezione, tra cui il farmaco per la disfunzione erettile Viagra di Pfizer, Cymbalta di Eli Lilly per il dolore e i farmaci per la pressione del sangue di Merck, Cozaar e Hyzaar.

Quasi un decennio fa, Pfizer Inc. ha acquistato il rivale Wyeth per $ 68 miliardi in parte per attenuare il colpo dalla scadenza dei brevetti su Lipitor, la medicina più venduta al mondo. Il trattamento per il colesterolo è stato tra le vittime di un bagno di sangue di tre anni, dal 2010 al 2013, quando diversi farmaci più venduti hanno iniziato a perdere protezione, tra cui il farmaco per la disfunzione erettile Viagra di Pfizer, Cymbalta di Eli Lilly per il dolore e i farmaci per la pressione del sangue di Merck, Cozaar e Hyzaar.

Gli investitori farmaceutici si sono trovati disarmati, dice Daniel Mahony, un gestore dei fondi Polar Capital, dato il lungo periodo in cui spesso i medicinali tradizionali prendevano slancio. Molti vecchi blockbuster erano “come superpetroliere; ci vuole molto tempo per raggiungere il miliardo di dollari di fatturato “, dice. “E poi, sai, il brevetto scade e non c’è più redditività”.

Spostare la propria attenzione negli ultimi vent’anni verso farmaci specialistici complessi, come i farmaci ad alta tecnologia derivati da cellule e destinati a gruppi altamente mirati di pazienti con disturbi difficili da trattare, avrebbe dovuto aiutare le aziende farmaceutiche a risolvere tale problema. I nuovi farmaci – che possono costare più di $ 100.000 all’anno per paziente – sarebbero più difficili da copiare rispetto ai farmaci a base chimica, il ragionamento resse, e potrebbe governare però i segmenti di mercato più piccoli senza dover affrontare la concorrenza di una serie di composti copiati.

La strategia ha prodotto una nuova generazione di farmaci per il cancro e le malattie autoimmuni che sono diventati i prossimi enormi produttori di denaro del settore, ciascuno dei quali ha venduto oltre $ 5 miliardi all’anno. Humira di AbbVie Inc., un trattamento per l’artrite reumatoide e la psoriasi che è il farmaco numero 1 al mondo, prevede una raccolta di circa 20 miliardi di dollari l’anno fino a quando non inizierà la concorrenza negli Stati Uniti nel 2023.

Tuttavia, la corsa del settore verso i composti biologici ha aperto le aziende a una serie di altri rischi, dice Mahony. Un farmaco antitumorale specializzato che i pazienti e gli assicuratori adottano rapidamente “può raggiungere il picco delle vendite in circa due anni”, dice, “che è grandioso se sei un hedge fund, pessimo se sei un investitore a lungo termine” a cui piace la crescita costante. ”

L’accelerazione del tasso di innovazione ha anche creato un nuovo pericolo: la possibilità che, per esempio, un trattamento anti-cancro renale promettente di una biotecnologica possa essere superato da uno ancora migliore, facendo sì che le vendite del farmaco promettente diminuiscano molto prima della scadenza del brevetto, dice Mahony . Ciò ha indotto gli investitori a iniziare a esaminare i farmaci sperimentali nella pipeline delle compagnie farmaceutiche in fasi precedenti rispetto a prima, alla ricerca di segni che anche i colossi farmaceutici di maggior successo saranno in grado di garantire guadagni più volte nel tempo. Bristol-Myers stava già lottando essendo sotto  osservazione. L’azienda ottiene più della metà delle sue vendite da un paio di farmaci. Uno, Opdivo, è stato visto come un contendente per il dominio nel mercato oncologico, ma ha ceduto terreno in alcune aree alla terapia immunitaria di Merck & Co. Keytruda. E poiché i farmaci sperimentali di Bristol-Myer hanno fallito dopo un trattamento ai pazienti negli ultimi anni, alcuni investitori hanno suggerito che l’enorme azienda potrebbe diventare essa stessa un obiettivo di acquisizione.

osservazione. L’azienda ottiene più della metà delle sue vendite da un paio di farmaci. Uno, Opdivo, è stato visto come un contendente per il dominio nel mercato oncologico, ma ha ceduto terreno in alcune aree alla terapia immunitaria di Merck & Co. Keytruda. E poiché i farmaci sperimentali di Bristol-Myer hanno fallito dopo un trattamento ai pazienti negli ultimi anni, alcuni investitori hanno suggerito che l’enorme azienda potrebbe diventare essa stessa un obiettivo di acquisizione.

Celgene sembrava vicino a risolvere alcuni dei suoi problemi di successo con un trattamento per il morbo di Crohn chiamato mongersen. Acquistato dall’azienda farmaceutica irlandese Nogra Pharma Ltd. nel 2014 per $ 710 milioni, il farmaco stava facendo buoni progressi attraverso i test umani. Ma ha fallito nelle prove sui pazienti, e le azioni della società hanno iniziato il declino quando gli investitori hanno preferito Revlimid e punito Celgene per le sue scarse prospettive di crescita. Il fallimento “è stato un catalizzatore per le persone che hanno cominciato a pensare qual è il valore totale effettivo di questa azienda”, dice Mahony, che possedeva azioni di Celgene in quel momento. “Le persone guardavano l’azienda con un ottica diversa”.

Celgene ha fatto il suo tentativo di dealmaking trasformativo. L’anno scorso la società ha pagato $ 9 miliardi per Juno Therapeutics, uno dei leader nel campo, rischioso ma potenzialmente redditizio nella terapia CAR-T, in cui le cellule immunitarie di un paziente sono addestrate per colpire e uccidere le cellule tumorali.

Tuttavia, quando i produttori di farmaci hanno bisogno di sostituire $ 10 miliardi di entrate, un piccolo accordo o una partnership non sarà sufficiente per compensare la differenza, dice Sam Fazeli, un analista di Bloomberg Intelligence. Quindi, se Bristol-Myers completa l’accordo Celgene, dovrà affrontare la necessità di ulteriori, anche se più piccoli, accordi per costruire una produzione post-Revlimid, dice.

Gli analisti hanno già iniziato a chiedere che Merck – che ha Keytruda, il farmaco più nuovo al mondo per il cancro – inizi a pensare a come sostituire la medicina da 10 miliardi di dollari all’anno quando perderà la protezione del brevetto fra un decennio a partire da ora.

AbbVie sta facendo gli stessi conti. L’amministratore delegato Richard Gonzalez ha detto l’anno scorso che avrebbe preso in considerazione un accordo di acquisizione “imbullonato” da 20 miliardi a 30 miliardi di dollari – commento che in seguito ha cercato di moderare, dicendo che la società non aveva ancora trovato il bene giusto. Ma il dilemma del blockbuster è evidente, secondo Patel di Edentree. “A un certo punto le vendite si ridurranno”, dice. “Questo è il pericolo di essere troppo dipendenti da un farmaco”.

Related news: New York: le vendite travolgono Merck & Co