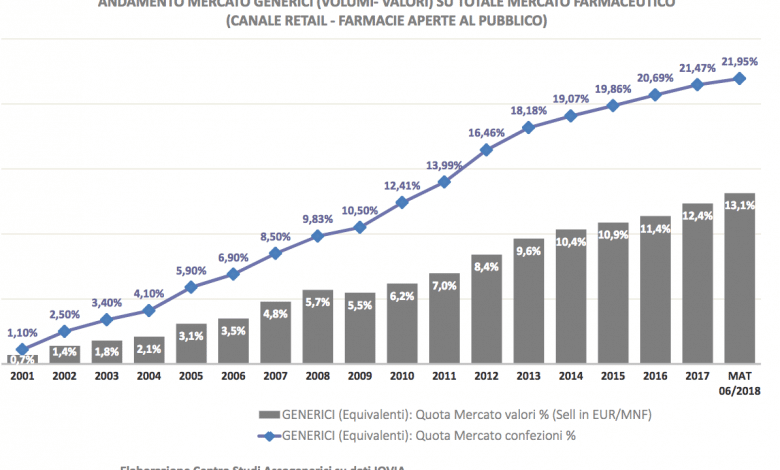

Nel primo semestre 2018 i farmaci generici equivalenti hanno rappresentato il 21,95% del totale del mercato farmaceutico a volumi nel canale delle farmacie aperte al pubblico e il 13,14% a valori, facendo registrare una performance positiva degli equivalenti nel canale farmacia (tutte le classi), del 5,7% a unità e del 12,1% a valori, a fronte di un rallentamento del mercato farmaceutico complessivo (+0,2% a unità, -1,3% a valori) determinato dall’arretramento dei brand a brevetto scaduto (-1,4% a unità e -3,3% a valori).

Il fattore a maggiore incidenza su questi trend è rappresentato dalle immissioni in commercio di nuovi farmaci generici equivalenti a seguito delle scadenze brevettuali registratesi nel corso del 2017.

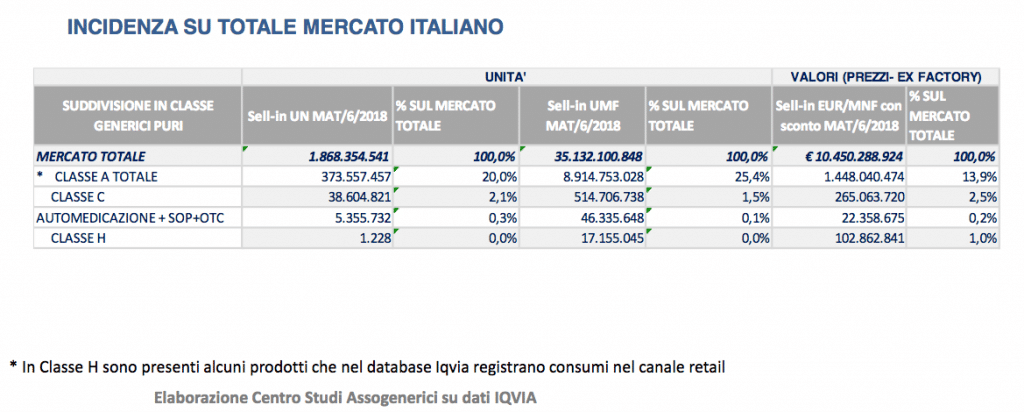

Il dato emerge dal Report sui trend del mercato italiano dei farmaci generici del primo semestre 2018 realizzato dal Centro Studi di Assogenerici su dati IQVIA, che quota complessivamente il mercato dei generici equivalenti in circa 1,84 miliardi in prezzi ex factory, assorbendo il 17,6% del mercato farmaceutico nazionale complessivo, pari a circa 10,5 miliardi di euro (sempre in prezzi ex factory).

Il giro d’affari del comparto si conferma concentrato essenzialmente in classe A per un totale di 1.45 miliardi che rappresentano il 78,8% del t otale della spesa per farmaci generici (l’89,5% a confezioni)

otale della spesa per farmaci generici (l’89,5% a confezioni)

Decisamente più sparuta la presenza dei generici equivalenti negli altri segmenti di spesa: in classe C il generico equivalente quota 265 milioni euro di fatturato (14,4% del proprio giro d’affari) e rappresenta il 2,1% delle confezioni vendute nella relativa classe; appena 22 milioni di euro di fatturato, infine, nel ramo dell’automedicazione (1,2% del fatturato equivalente complessivo; 0,2% del giro d’affari della relativa classe).

I consumi in classe A

Entrando nel dettaglio dei consumi in classe A nel canale farmacia, nel periodo gennaio-giugno 2018 emerge una flessione del -1% del numero di confezioni rimborsate dal SSN rispetto allo stesso periodo dell’anno precedente.

In particolare si registra una flessione dei consumi (unità) relativa ai prodotti ancora coperti da brevetto del 15,4% rispetto al I semestre 2017. In crescita invece il segmento relativo ai farmaci a brevetto scaduto, in particolare quello degli equivalenti che registrano una crescita del +3,9% rispetto al gennaio-giugno 2017.

Coerentemente in calo il dato a valori relativo alla spesa rimborsata dal SSN: nel primo semestre dell’anno è diminuita del 4,3% rispetto allo stesso periodo del 2017, a fronte di una flessione del -17,6% per i prodotti ancora coperti da brevetto e una crescita dell’8,4% nel segmento dei generici-equivalenti.

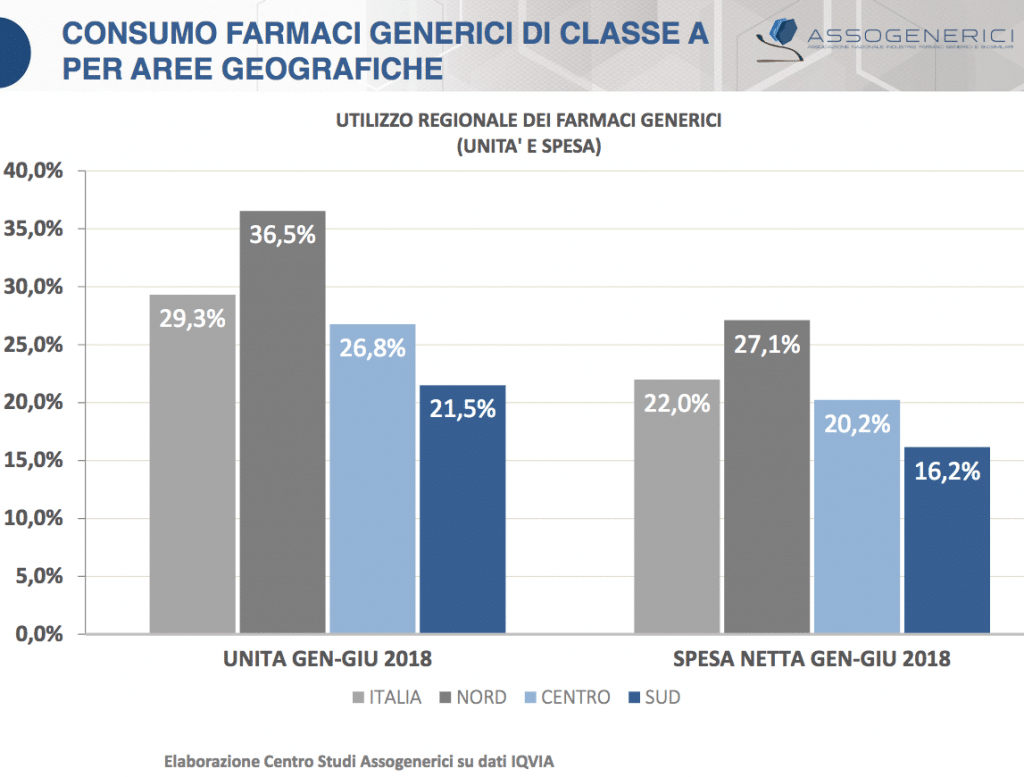

I consumi per area geografica e il divario Nord-Sud

Per quanto riguarda l’analisi dei consumi per area geografica, il consumo degli equivalenti di classe A si concentra soprattutto al Nord (36,5% a  unità; 27,1% a valori), mentre risultano distanziati il Centro (26,8%; 20,2%) e il Sud Italia (21,5%; 16,2%). A separare Nord da Sud sono 15 punti percentuali a unità e 11 punti percentuali a valori.

unità; 27,1% a valori), mentre risultano distanziati il Centro (26,8%; 20,2%) e il Sud Italia (21,5%; 16,2%). A separare Nord da Sud sono 15 punti percentuali a unità e 11 punti percentuali a valori.

In particolare, a guidare la classifica dei consumi di equivalenti è la Provincia Autonoma di Trento, con il 42,5 sul totale delle unità dispensate SSN nel periodo gennaio-giugno. Trento con L’Emilia Romagna sono anche i due territori dove si registra la più alta incidenza di consumi complessivi di farmaci off patent (generici e branded a brevetto scaduto) – l’83,4% – a carico del Ssn. Secondo territorio a maggior consumo di equivalenti la Lombardia (38,8%), seguita da Emilia Romagna (36,4%), Friuli Venezia Giulia (36,2%) e Valle d’Aosta (35%). Fanalino di coda Calabria (19,5%), Basilicata (19,8%), Campania e Sicilia (21% a pari merito).

Ammonta infine a 561 milioni di euro il totale del differenziale di prezzo pagato dai cittadini nel primo semestre dell’anno per ottenere il branded a brevetto scaduto invece del generico: l’incidenza più alta in Sicilia (dove il differenziale versato nel trimestre ammonta a 58 milioni di euro, pari al 15,6% della spesa farmaceutica regionale del periodo, seguita da Lazio (71 milioni; 15,2%) e Molise (3 milioni; 14,9%).

Il mercato ospedaliero

Per quanto riguarda il mercato ospedaliero gli equivalenti in classe A e H assorbono il 26,1% dei consumi a volumi e il 2,1% a valori. A dominare il mercato ospedaliero sono i brand a brevetto scaduto che quotano il 38,8% dei consumi a volumi e il 5,2% a valori, mentre ai farmaci esclusivi (protetto o senza generici corrispondente) resta il 35% dei consumi a volumi che valgono però il 92,8% del giro d’affari in ospedale.

Patent expirations and potential savings. Entro il 2023 andranno in scadenza di brevetto farmaci che determinano una spesa di 3,1 miliardi di euro l’anno; nel triennio 2018 – 2020, con l’arrivo dei farmaci equivalenti di diverse molecole in scadenza di brevetto, si raggiungeranno risparmi cumulati superiori a 800 milioni di euro.

Assogenerici – Studi e analisi