“L’innovazione della vita. Ricerca, produzione e digitalizzazione nel settore farmaceutico per un modello italiano di successo”. E’ questo il titolo dell’iniziativa pubblica organizzata dall’Istituto per la Competitività (I-Com) lo scorso 1 ottobre a Roma. Nel corso dell’evento è stato presentato un nostro study che analizza qualitativamente e quantitativamente i punti di forza e le criticità mostrate dal settore  negli ultimi anni e gli scenari futuri, con l’obiettivo di offrire proposte migliorative e concrete per i regolatori.

negli ultimi anni e gli scenari futuri, con l’obiettivo di offrire proposte migliorative e concrete per i regolatori.

The study si pone come obiettivo quello di descrivere ed analizzare il complesso valore dell’industria farmaceutica in Italia sia sotto il profilo industriale ed economico che per il suo innegabile legame con gli interessi di tutela della salute pubblica da parte del nostro SSN.

We report the comunicato I-Com:

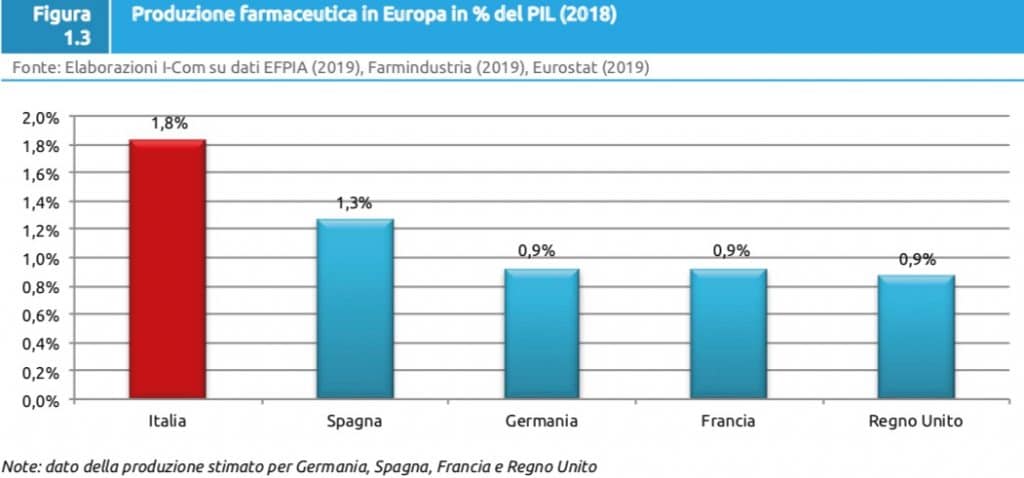

Salute, I‐Com: “Nel 2018 la produzione farmaceutica ha rappresentato l’1,8% del prodotto interno lordo italiano. Ma bisogna risolvere il problema della governance sanitaria e farmaceutica e dei tetti di spesa”.

- Presentato oggi a Roma il rapporto annuale dell’Istituto per la Competitività (I‐Com) sull’innovazione in campo sanitario e farmaceutico.

- Gli investimenti nel settore farmaceutico generano ogni anno oltre 19.000 unità di lavoro, di cui 9.500 nello stesso settore e 9.800 negli altri comparti.

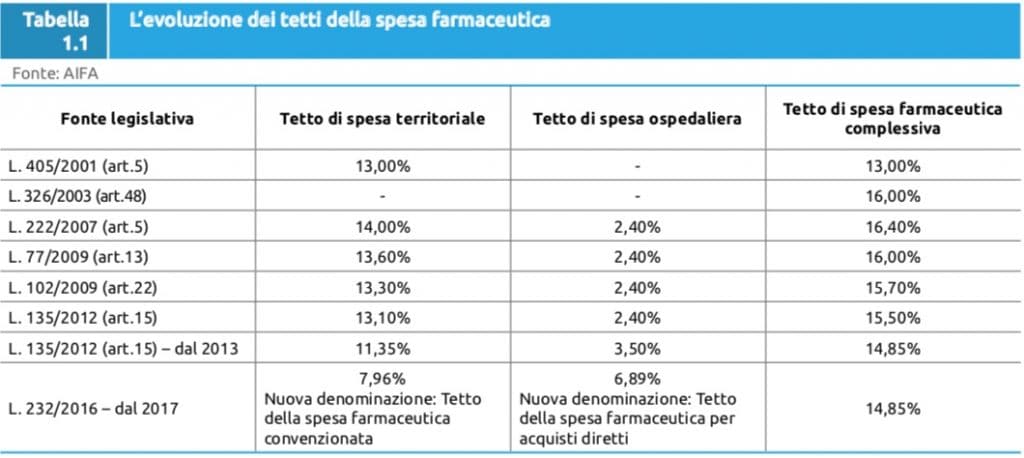

- Il presidente I‐Com Stefano da Empoli: “I risultati sono positivi, ma i problemi da risolvere non mancano. Soprattutto la governance sanitaria e farmaceutica e i tetti di spesa, in particolare sugli acquisti diretti, che danno luogo a gravi e crescenti squilibri.

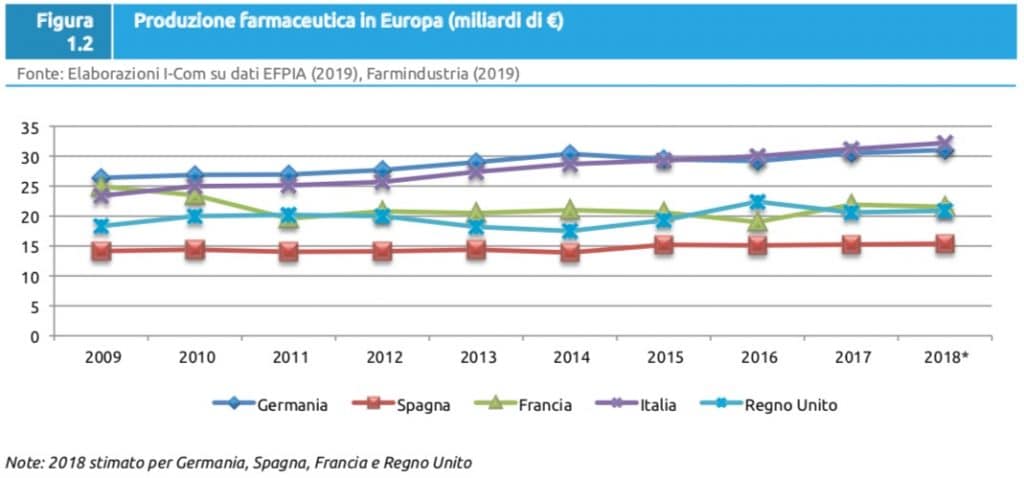

Roma, 1 ottobre 2019 – L’industria farmaceutica è uno dei settori di punta del comparto manifatturiero italiano: anche nel 2018 l’Italia si conferma il primo produttore di farmaci in Europa, con un valore che si  aggira intorno ai 32 miliardi di euro. Segue la Germania, con un volume che si avvicina a quello italiano. Più distanti, invece, Francia, Regno Unito e Spagna. Un risultato importante per il nostro Paese che, rispetto agli altri mercati europei, è l’unico in grado di registrare un trend di crescita positivo e costante nella produzione di farmaci. Tra il 2009 e il 2018 questo valore è cresciuto di ben 38 punti percentuali, pari a 8,8 miliardi di euro. Inoltre, l’Italia è il Paese europeo nel quale l’industria farmaceutica ha il peso maggiore sul prodotto interno lordo: nel 2018 ben l’1,8% del totale. Il Paese che più si avvicina a questo dato è la Spagna con l’1,3%. Seguono Germania, Francia e Regno Unito con un’incidenza della produzione farmaceutica sulla ricchezza nazionale pari allo 0,9%.

aggira intorno ai 32 miliardi di euro. Segue la Germania, con un volume che si avvicina a quello italiano. Più distanti, invece, Francia, Regno Unito e Spagna. Un risultato importante per il nostro Paese che, rispetto agli altri mercati europei, è l’unico in grado di registrare un trend di crescita positivo e costante nella produzione di farmaci. Tra il 2009 e il 2018 questo valore è cresciuto di ben 38 punti percentuali, pari a 8,8 miliardi di euro. Inoltre, l’Italia è il Paese europeo nel quale l’industria farmaceutica ha il peso maggiore sul prodotto interno lordo: nel 2018 ben l’1,8% del totale. Il Paese che più si avvicina a questo dato è la Spagna con l’1,3%. Seguono Germania, Francia e Regno Unito con un’incidenza della produzione farmaceutica sulla ricchezza nazionale pari allo 0,9%.

I dati sono contenuti nel rapporto dal titolo “L’innovazione della vita. Ricerca, produzione e digitalizzazione nel settore farmaceutico per un modello italiano di successo” condotto dall’Istituto per la Competitività (I‐Com). Lo studio – curato dal presidente dell’istituto Stephen of Empoli e dal direttore area Innovazione Eleonora Mazzoni – è stato presentato oggi a Roma nel corso di un evento a cui hanno preso parte accademici, esperti e rappresentanti delle istituzioni, della politica e del mondo produttivo.

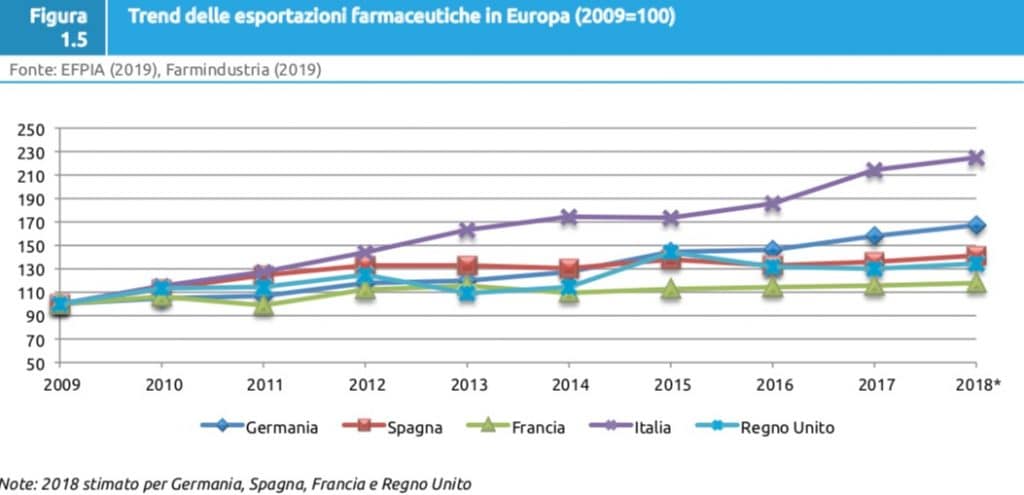

Lo studio evidenzia come la spiccata propensione al commercio estero sia una caratteristica che accomuna quasi tutte le imprese farmaceutiche italiane. In base ai dati elaborati dagli analisti dell’istituto, nel 2018 il valore delle esportazioni farmaceutiche delle aziende del nostro Paese si è attestato a 25,9 miliardi di euro, con una crescita del 125% nel periodo che va dal 2009 al 2018. La più alta rispetto ai principali Paesi europei considerati. Ma quali sono i prodotti che l’Italia esporta di più? Secondo il rapporto, i medicinali e i preparati farmaceutici, per un volume che nei primi quattro mesi del 2019 si è attestato 8,8 miliardi di euro.

Lo studio evidenzia come la spiccata propensione al commercio estero sia una caratteristica che accomuna quasi tutte le imprese farmaceutiche italiane. In base ai dati elaborati dagli analisti dell’istituto, nel 2018 il valore delle esportazioni farmaceutiche delle aziende del nostro Paese si è attestato a 25,9 miliardi di euro, con una crescita del 125% nel periodo che va dal 2009 al 2018. La più alta rispetto ai principali Paesi europei considerati. Ma quali sono i prodotti che l’Italia esporta di più? Secondo il rapporto, i medicinali e i preparati farmaceutici, per un volume che nei primi quattro mesi del 2019 si è attestato 8,8 miliardi di euro.

Inoltre, lo studio I‐Com analizza l’impatto del settore farmaceutico sul sistema economico italiano, sottolineandone gli effetti positivi in termini di occupazione, valore aggiunto, consumi e redditi. Le elaborazioni condotte dall’istituto evidenziano come nel 2018 siano stati investiti nel settore circa 3 miliardi di euro che si stima abbiano contribuito alla crescita del prodotto interno lordo per 3,4 miliardi. La parte più consistente di questo effetto è legata all’impatto indiretto sulla produzione: i 3 miliardi di euro investiti generano circa 4 miliardi di valore della produzione grazie all’attivazione degli altri settori dell’economia e 1,3 miliardi grazie alla spinta dei consumi delle famiglie tramite la distribuzione di redditi da lavoro. Positivi anche i risultati raggiunti sul fronte del mercato del lavoro. Secondo il rapporto, gli investimenti dell’industria farmaceutica generano annualmente oltre 19.000 posti di lavoro, di cui circa 9.500 nello stesso settore e 9.800 nei restanti comparti dell’economia. Tra il 2014 e il 2018 l’industria farmaceutica ha aumentato l’occupazione più di tutti gli altri settori (+8,6%). Nello specifico, lo scorso anno i lavoratori impiegati in questo campo hanno raggiunto le 66.500 unità, in aumento dell’1,7% rispetto all’anno precedente.

Nonostante il trend favorevole che ha interessato l’intero settore negli ultimi anni, lo studio sottolinea il gap ancora da colmare dal punto di vista degli investimenti in ricerca e sviluppo. In Italia si investe significativamente meno in termini assoluti rispetto ai principali Paesi dell’Unione europea, ad eccezione della Spagna (1,6 miliardi di euro nel 2018). Malgrado ciò, l’andamento nel tempo evidenzia una dinamica positiva, con un aumento pari al 35% nel periodo 2009‐2018.

“I dati dimostrano l’importanza fondamentale dell’industria farmaceutica nel tessuto economico e manifatturiero italiano”, ha affermato il presidente dell’Istituto per la Competitività Stefano da Empoli, che poi ha aggiunto: “Il nostro Paese ha consolidato il primato europeo, trainato dall’export, sulla produzione e  negli ultimi anni ha fatto anche registrare un significativo recupero dal punto di vista dell’occupazione. D’altro canto pure la ricerca, su livelli ancora inferiori alle potenzialità del nostro Paese, presenta un trend in crescita. Numeri positivi che dipendono, in parte certo rilevante, dall’impegno delle aziende a capitale estero che operano e che investono in Italia. Un segnale inequivocabile di fiducia, che però non deve far dimenticare al nostro Paese le criticità tuttora irrisolte”. Nel senso che ovviamente, nonostante i buoni risultati ottenuti, le problematiche non mancano, anzi: “Mi riferisco, tra le altre, alla governance sanitaria e farmaceutica e ai tetti di spesa, in particolare sugli acquisti diretti, che danno luogo a gravi e crescenti squilibri. Oltre a sciogliere i nodi che ci trasciniamo da tempo, dobbiamo anche evitare di aggiungerne degli altri. Sulla questione della confidenzialità delle clausole di prezzo, ad esempio, il nostro Paese deve evitare fughe in avanti che rischierebbero di danneggiare sia i pazienti che il sistema nel suo complesso”. Da qui l’appello lanciato dal presidente I‐Com: “Non dobbiamo considerare scontati i risultati ottenuti finora ma, al contrario, dobbiamo rimboccarci le maniche per renderli ancora più positivi. Con benefici per tutta l’economia italiana, oltre che per i pazienti”.

negli ultimi anni ha fatto anche registrare un significativo recupero dal punto di vista dell’occupazione. D’altro canto pure la ricerca, su livelli ancora inferiori alle potenzialità del nostro Paese, presenta un trend in crescita. Numeri positivi che dipendono, in parte certo rilevante, dall’impegno delle aziende a capitale estero che operano e che investono in Italia. Un segnale inequivocabile di fiducia, che però non deve far dimenticare al nostro Paese le criticità tuttora irrisolte”. Nel senso che ovviamente, nonostante i buoni risultati ottenuti, le problematiche non mancano, anzi: “Mi riferisco, tra le altre, alla governance sanitaria e farmaceutica e ai tetti di spesa, in particolare sugli acquisti diretti, che danno luogo a gravi e crescenti squilibri. Oltre a sciogliere i nodi che ci trasciniamo da tempo, dobbiamo anche evitare di aggiungerne degli altri. Sulla questione della confidenzialità delle clausole di prezzo, ad esempio, il nostro Paese deve evitare fughe in avanti che rischierebbero di danneggiare sia i pazienti che il sistema nel suo complesso”. Da qui l’appello lanciato dal presidente I‐Com: “Non dobbiamo considerare scontati i risultati ottenuti finora ma, al contrario, dobbiamo rimboccarci le maniche per renderli ancora più positivi. Con benefici per tutta l’economia italiana, oltre che per i pazienti”.

Riportiamo inoltre uno stralcio di pagina 42 del Rapporto

La normativa sull’equivalenza terapeutica e l’impatto sull’innovazione

Un altro tema da affrontare è quello relativo all’equi- valenza terapeutica che, secondo l’AIFA, costituisce uno degli strumenti per favorire la razionalizzazione della spesa ed allocare le risorse risparmiate a garanzia di un più ampio accesso alle terapie.

Se adeguatamente applicata e utilizzata l’equivalenza terapeutica può produrre notevoli risparmi (il prezzo dei farmaci equivalenti o generici viene fissato liberamente, negoziando con le istituzioni o determinato per legge tra il 20% e l’80% in meno rispetto al farmaco di marca che lo ha generato) per il finanziamento del SSN, contribuendo alla sostenibilità della spesa farmaceutica, anche con l’obiettivo di allargare la platea di chi ha accesso alle cure.

La questione è tuttavia complessa e non priva di criticità e secondo l’industria può costituire un ostacolo alla crescita, implicando un rischio di tenuta soprattutto per le aziende di farmaci “branded” (10).

In primis, infatti, non è possibile trascurare il potenziale conflitto tra gli obiettivi di risparmio e allargamento  della platea dei beneficiari e quelli di protezione dei diritti di brevetto. Se infatti per i farmaci a brevetto scaduto, e relativi equivalenti/biosimilari, sembra trovarsi convergenza sull’idea che sussista una sostanziale sostituibilità ed è dunque lecito attendersi che le procedure di gara possano effettivamente produrre risultati efficienti, per i farmaci patented ammessi alla valutazione dell’equivalenza terapeutica c.d. “di classe” la posta in gioco è molto alta, e potenzialmente rischiosa. In buona sostanza la determina crea la possibilità che un farmaco non patented contenente un determinato principio attivo possa essere valutato come terapeuticamente equivalente rispetto ad un farmaco ancora coperto da brevetto ma contenente un principio attivo diverso.

della platea dei beneficiari e quelli di protezione dei diritti di brevetto. Se infatti per i farmaci a brevetto scaduto, e relativi equivalenti/biosimilari, sembra trovarsi convergenza sull’idea che sussista una sostanziale sostituibilità ed è dunque lecito attendersi che le procedure di gara possano effettivamente produrre risultati efficienti, per i farmaci patented ammessi alla valutazione dell’equivalenza terapeutica c.d. “di classe” la posta in gioco è molto alta, e potenzialmente rischiosa. In buona sostanza la determina crea la possibilità che un farmaco non patented contenente un determinato principio attivo possa essere valutato come terapeuticamente equivalente rispetto ad un farmaco ancora coperto da brevetto ma contenente un principio attivo diverso.

Non è difficile capire quale sia la potenziale distorsione del mercato. La normativa va nei fatti a ridur- re il tempo di concreta protezione brevettuale portando ad una implicita perdita di valore dei brevetti stessi. Questo potrebbe generare effetti “indesiderati” sulla negoziazione del prezzo poiché è verosimile che le aziende produttrici scontino a priori questa perdita di valore, aumentando le richieste iniziali per poter sfruttare, a legittima copertura dell’ingente investimento effettuato, i limitati periodi di “effettivo” monopolio. Inoltre, la stessa implicita perdita di valore potrebbe portare, come esternalità negativa, alla riduzione degli investimenti in ricerca, sviluppo e innovazione da parte delle aziende farmaceutiche. L’aumento della concorrenza, in questo caso, anziché migliorare la competizione, supportando l’innovazione e riducendo i prezzi, potrebbe agire come un disincentivo.

Related news: