Performance positiva del comparto dei farmaci unbranded – equivalenti e biosimilari – nei 12 mesi del 2018. Ma sono i biosimilari a registrare la performance più brillante, anche grazie all’arrivo sul mercato di molecole di più recente scadenza brevettuale. Il bilancio sul giro d’affari del comparto. Il dato è contenuto nel Report annuale 2018, realizzato dal Centro Sudi Assogenerici su dati IQVIA.

Equivalenti a passo lento: quotano il 22% del mercato

Equivalenti a passo lento: quotano il 22% del mercato

La crescita lenta ma costante del mercato degli equivalenti è proseguita anche nel 2018: lo scorso anno i generici hanno assorbito il 22,23% del mercato a confezioni (quota in aumento di 0,76 punti percentuali verso il 2017) e il 13,8% del mercato a valori (quota che cresce di 1,4 punti percentuali verso il 2017) nel canale farmacia. Un giro d’affari quasi esclusivamente a carico del SSN, risultando classificato in classe A, totalmente rimborsabile, l’89,2% delle confezioni vendute.

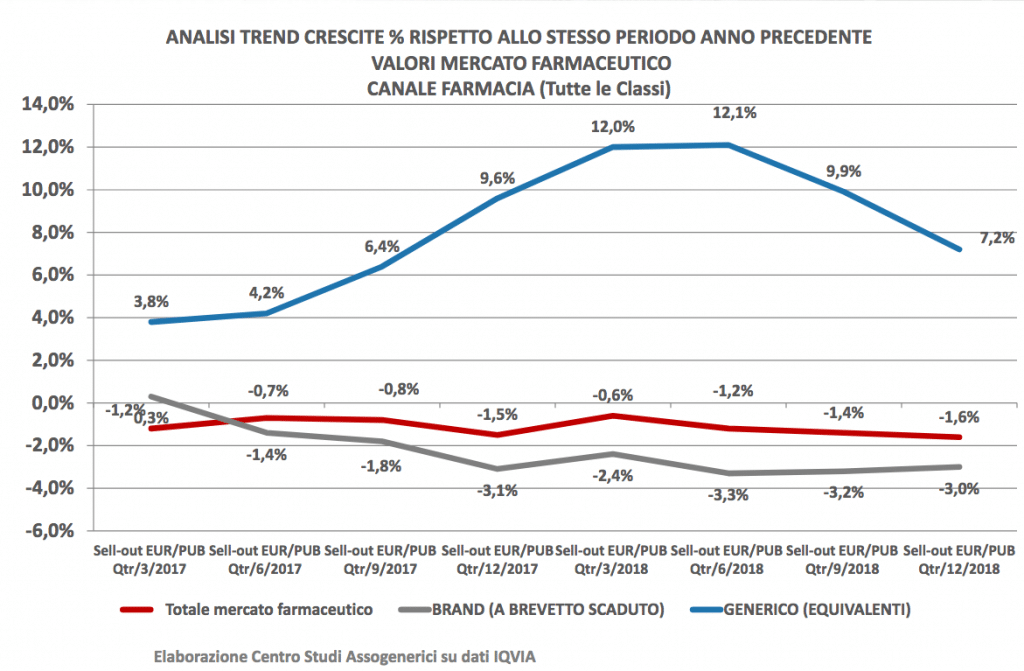

L’analisi degli andamenti nel canale farmacia evidenzia una performance positiva – anche se meno brillante rispetto al 2017 – dei prodotti equivalenti (tutte le classi), con l’ultimo trimestre dell’anno che chiude con una crescita dello 0,6% a unità e del 7,2% a valori, a fronte di un perdurante arretramento sia del mercato farmaceutico complessivo (-1,1% a unità e -1,6% a valori) sia del mercato dei branded a brevetto scaduto (-1,6% a unità e -3% a valori).

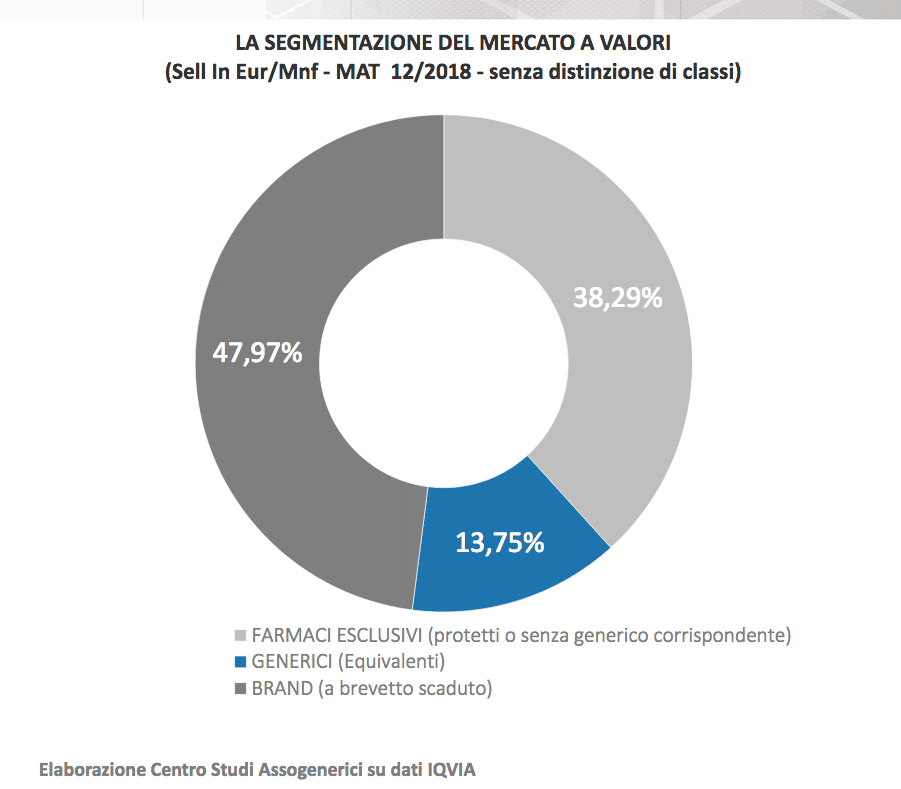

La segmentazione del mercato complessivo a volumi (tutte le classi) registra così una incidenza del 52,22% dei farmaci brand a brevetto scaduto e la spartizione della restante quota per il 22,23% ai farmaci coperti da brevetto e per il 25,55% agli equivalenti. I brand a brevetto scaduto dominano ancora – pur se con una lieve flessione – anche la segmentazione del mercato a valori (tutte le classi) assorbendo il 47,97%, seguiti dai farmaci coperti da brevetto (38,29%) e a notevole distanza gli equivalenti (13,75%).

Nel canale farmacia (tutte le classi) la segmentazione del mercato dei soli prodotti off patent vede ancora una netta predominanza dei brand a brevetto scaduto che assorbono il 70% a confezioni e il 78% a valori, contro il 30% a confezioni e il 22% a valori degli equivalenti.

Consumi SSN in calo, non si chiude il gap tra i mercati regionali

Nel 2018 è proseguita anche la generale contrazione del mercato di classe A rimborsato dal SSN nel canale farmacia: le confezioni rimborsate sono scese dello 0,9% rispetto ai 12 mesi del 2017, la spesa del 3,8%. In particolare, in calo del 16,6% la spesa relativa ai prodotti ancora coperti da brevetto (-12,6% a confezioni) e in crescita invece la spesa per gli equivalenti +8,7% (+3,3% a confezioni) rispetto al precedente anno.

Nel 2018 è proseguita anche la generale contrazione del mercato di classe A rimborsato dal SSN nel canale farmacia: le confezioni rimborsate sono scese dello 0,9% rispetto ai 12 mesi del 2017, la spesa del 3,8%. In particolare, in calo del 16,6% la spesa relativa ai prodotti ancora coperti da brevetto (-12,6% a confezioni) e in crescita invece la spesa per gli equivalenti +8,7% (+3,3% a confezioni) rispetto al precedente anno.

Per quanto riguarda invece i consumi per aree geografiche resta inalterata la tradizionale polarizzazione dei consumi: il ricorso alle cure equivalenti continua a salire al Nord (36,8% a unità e 27,8% a valori), più lentamente al Centro (27,2% a unità; 21,1% a valori) e al Sud (21,9% a unità e 16,8% a valori), a fronte di una media Italia attestata al 29,7% a confezioni e al 22,7% a valori.

Inalterata anche l’inclinazione ai consumi nelle singole Regioni: in testa la Provincia Autonoma di Trento, dove è off patent l’83,5% delle unità dispensate dal SSN in classe A e il generico assorbe il 42,8% del totale. Seguono a stretto giro Lombardia (81%% e 38,9%%), Emilia Romagna (83,5% e 36,6%) e Friuli ( 82,4% e 36,4%). All’estremo opposto, fanalino di coda è la Calabria, con una incidenza di off patent sul totale rimborsato SSN dell’81,4%, ma con una quota di equivalenti del 19,9%.

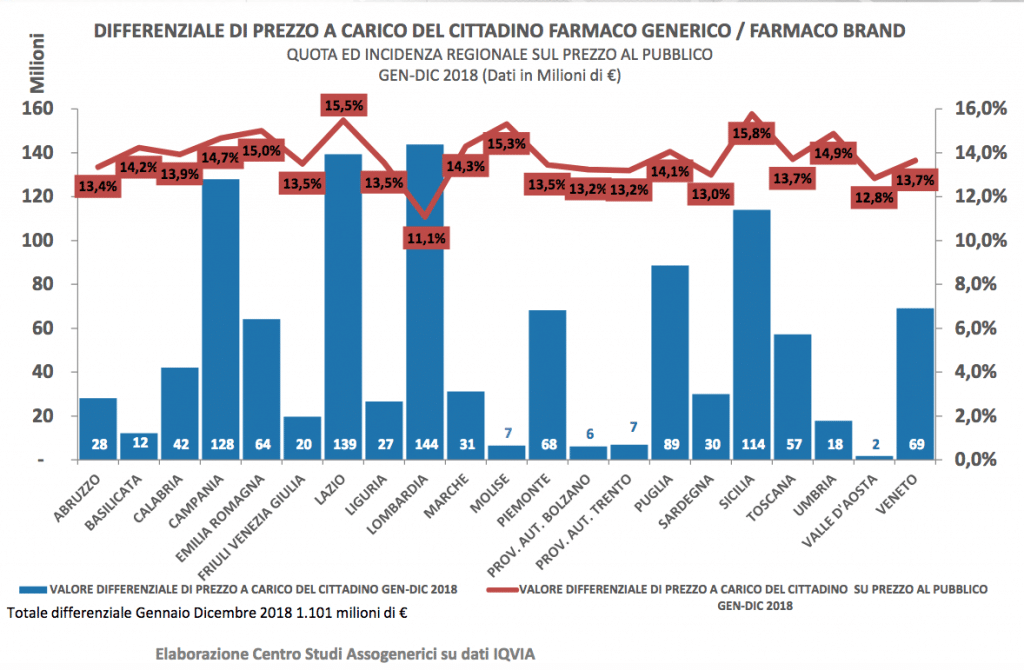

Ammonta infine a 1.101 milioni di euro la quota versata come differenziale di prezzo dai cittadini per ritirare il brand al posto dell’equivalente: l’incidenza maggiore a livello regionale e peraltro in crescita sul 2017 si registra in Sicilia (15,8% per complessivi 114 mln) e nel Lazio (15,5% pari a 139 milioni di euro). L’incidenza più bassa si registra invece ancora in Lombardia, dove il differenziale versato di tasca propria dai cittadini quota l’11,1% della spesa regionale SSN nel canale retail, per un totale di 144 milioni di euro.

Canale ospedaliero

Nel canale ospedaliero, infine, nel 2018 i prodotti equivalenti hanno assorbito il 27,3% del mercato a volumi e il 6,4% del mercato a valori, in un panorama caratterizzato dalla predominanza assoluta dei prodotti in esclusiva, titolari del 33,5% dei volumi e del 92,8% del giro d’affari di settore.

Dodici star biosimilari assorbono il 17% dei consumi

Nel 2018 le molecole biosimilari in commercio sul mercato italiano sono salite da otto a dodici. Enoxaparina, Epoetine, Etanercept, Filgrastim, Follitropina alfa, Infliximab, Insulina glargine, Rituximab, Somatropina, Insulina Lispo, Trastuzumab e Adalimumab biosimilari hanno assorbito il 17% dei consumi nazionali contro l’83% detenuto dai corrispondenti originator, registrando una crescita complessiva dei consumi del 53,7% rispetto al 2017.

Sono inoltre salite da tre a quattro le molecole protagoniste sul mercato nazionale del sorpasso nelle vendite di biosimilare rispetto al biologico originatore. A realizzare il maggior grado di penetrazione sul mercato è stato il Filgrastim, i cui 5 biosimilari in commercio hanno assorbito il 95,14% del mercato a volumi. Ad assicurarsi la seconda miglior performance sono state invece le Epoetine, che hanno assorbito il 78,05% del relativo mercato a volumi. Entrambe le molecole citate sono in commercio in versione biosimilare dal 2009 e ciò rende ancora più ragguardevole la performance di altre due molecole: l’Infliximab (tre biosimilari in commercio, prima commercializzazione nel febbraio 2015) che in un paio d’anni (la prima commercializzazione risale al febbraio 2015) che è arrivato a totalizzare il 73,74% del mercato a volumi e soprattutto il rituximab, in versione biosimilare dal luglio 2017 e già in grado di assorbire il 54, 84% del mercato di riferimento.

Sono inoltre salite da tre a quattro le molecole protagoniste sul mercato nazionale del sorpasso nelle vendite di biosimilare rispetto al biologico originatore. A realizzare il maggior grado di penetrazione sul mercato è stato il Filgrastim, i cui 5 biosimilari in commercio hanno assorbito il 95,14% del mercato a volumi. Ad assicurarsi la seconda miglior performance sono state invece le Epoetine, che hanno assorbito il 78,05% del relativo mercato a volumi. Entrambe le molecole citate sono in commercio in versione biosimilare dal 2009 e ciò rende ancora più ragguardevole la performance di altre due molecole: l’Infliximab (tre biosimilari in commercio, prima commercializzazione nel febbraio 2015) che in un paio d’anni (la prima commercializzazione risale al febbraio 2015) che è arrivato a totalizzare il 73,74% del mercato a volumi e soprattutto il rituximab, in versione biosimilare dal luglio 2017 e già in grado di assorbire il 54, 84% del mercato di riferimento.

Arretra invece la performance della Somatropina biosimilare, commercializzata dal 2007, che raccoglie il 21,70% a volumi in un mercato ancora solidamente (78,30%) detenuto da 7 altri prodotti originatori.

Ancora in via d’assestamento, infine, la penetrazione sul mercato dei biosimilari di più recente registrazione, a partire dalla Follitropina alfa, in commercio dall’aprile 2015, titolare nel 2018 del 14,14% del mercato della molecola a volumi. Migliore invece la prestazione dell’Insulina Glargine, con il primo biosimilare in commercio da febbraio 2016 , oggi titolare del 17,58% del mercato a volumi. Viaggia più veloce l’Etanercept , entrato sul mercato nell’ottobre 2016 e arrivato a totalizzare nel 2018 il 36,04% del mercato a volumi.

Ampiamente diversificato ma stabile il quadro dei consumi a livello regionale: a registrare il maggior consumo di biosimilari per tutte le molecole in commercio sono la Valle d’Aosta e il Piemonte con una incidenza dei biosimilari del 50,21% sul mercato complessivo di riferimento. Seguono, appaiate ma decisamente distanziate dalle prime due, Emilia Romagna e Toscana dove i biosimilari assorbono rispettivamente il 23,13% e il 21,58% del mercato di riferimento.

All’estremo opposto, fanalini di coda Umbria (5,31%), Puglia (6,94%) e Calabria (7,25%).

Ben altro aspetto assume però la classifica regionale dei consumi tenendo conto soltanto del mercato riferito all’insieme delle cinque molecole in commercio da almeno 3 anni (Epoetine, Filgrastim, Somatropina, Infliximab, Follitropina Alfa): in testa ai consumi di biosimilari ancora una volta Valle d’Aosta e Piemonte, entrambe con quote di consumo di biosimilari dell’82,70%. Seguono Toscana (77,94%), Liguria (77,17%) passando per Veneto, Trentino, Sardegna ed Emilia Romagna, tutte con quote di penetrazione dei biosimilari superiori al 70%.

Ultima in classifica la Calabria, dove il consumo delle cinque molecole biosimilari si ferma al 17,30% per cento del mercato di riferimento.

Mercato italiano dei farmaci genenici Rapporto annuale 2018

Scadenze brevettuali 2019

- BORTEZOMIB (Velcade)

- EVEROLIMUS (Certican)

- DARUNAVIR ETANOLATO (Prezista)

- LIPEGFILGRASTIM (Neulasta)

- CINACALCET CLORIDRATO (Mimpara)

- ABACAVIR/LAMIVUDINA (Kivexa)

- ATAZANAVIR SOLFATO (Reyataz)

- TALIDOMIDE

- EFALIZUMAB

- NIFEDIPINA + LIDOCAINA

- INSULINA DETEMIR

- ATOMOXETINA CLORIDRATO

- SOLIFENACINA (Vesiker)

- OXITIBUNINA

- ROFLUMILAST

- FOSAMPRENAVIR SALE DI CALCIO

- FIROCOXIB

- ROSUVASTATINA/ EZETIMIBE

- DELAPRIL CLORIDRATO/MANIDIPINA

- POSACONAZOLO